Самые переоцененные вещи в личных финансах

Перевод статьи Ника Маджулли The Most Overrated Things in Personal Finance. Ник Маджулли — главный операционный директор Ritholtz Wealth Management, автор книги "Просто продолжайте покупать: проверенные способы сэкономить деньги и приумножить свое богатство".

В мире личных финансов нас постоянно бомбардируют сообщениями о "единственной вещи", которая могла бы значительно улучшить наше финансовое положение. Будь то определенный вид инвестиций, новаторский подход к мышлению или последняя методика экономии денег, идей о том, как преуспеть, предостаточно.

К сожалению, многие из этих идей, хотя и замечательны в теории, на практике оказываются не такими эффективными. Это то, что я называю самыми переоцененными вещами в личных финансах. Так что, если вас интересует отделение того, что действительно важно, от того, что нет, то этот блог-пост для вас.

Для начала давайте рассмотрим, почему ранняя пенсия не всегда является мечтой, которой она кажется.

Ранняя Пенсия

Ранняя пенсия. Нет начальников. Нет совещаний. Никакой работы, никогда. Что может быть лучше?

Хотя ранняя пенсия на первый взгляд может показаться привлекательной, к сожалению, есть несколько ключевых нюансов, которые обычно упускают из виду:

1. Потерянное Чувство Цели. Хотя некоторые люди могут выйти на раннюю пенсию без каких-либо проблем, многие люди, принявшие решение о раннем уходе на пенсию, вскоре осознают, что работа - это гораздо больше, чем просто деньги. Как сказал Кевин О'Лири, известный как Mr. Wonderful из Shark Tank, о пенсии после продажи своей первой компании в 36 лет:

"Я был на пенсии три года. Я скучал до смерти. Работа - это не только деньги. Люди часто не понимают этого, пока не перестают работать.

Работа определяет, кто вы есть. Она предоставляет вам место, где вы общаетесь с людьми. Она дает вам возможность общаться с людьми весь день интересным образом. Она даже помогает вам жить дольше и очень, очень полезна для здоровья мозга... Так когда я уйду на пенсию? Никогда. Никогда."

Эрни Зелински выразил похожее мнение о важности работы в книге "Как счастливо, весело и свободно выйти на пенсию".

"Независимо от того, насколько талантливы вы и насколько успешны в рабочем месте, есть опасность, что вы не будете так счастливы и удовлетворены, как надеетесь, на пенсии... Возможно, вам будет не хватать чувства цели и какого-то смысла в жизни. Иначе говоря, вы захотите продолжать развиваться как личность, а не оставаться статичными.&quout;

Так что, если вы не сможете сохранить чувство цели во время пенсии, вам, возможно, стоит переосмыслить свой подход, прежде чем подать двухнедельное уведомление об увольнении.

2. Увеличенная зависимость от доходности рынка. В то время как пенсионеры, в целом, должны надеяться на хорошую будущую доходность рынка, чтобы успешно пройти через пенсию, это еще более верно для тех, кто уходит на пенсию рано. Как я обсуждал несколько недель назад, правило 4% не имеет 100% вероятности успеха на более длительные промежутки времени (то есть 60 лет). Это означает, что любой, кто решает покинуть рабочую силу рано, должен надеяться, что они не получат неудачную серию доходности в течение своего полувекового (или более) отпуска. Возражением против этого является то, что более молодые пенсионеры могут быть более способны вернуться на работу, если дела пойдут плохо. Я согласен, но тогда это как-то подрывает смысл ранней пенсии, не так ли?

3. Страх перед будущим. Последняя проблема, которую я вижу в раннем выходе на пенсию, заключается в том, что вы придаете еще большее значение тому, что будущее идет в соответствии с планом. Вы можете остаться на ранней пенсии, если не заболеете сильно. Вы можете остаться на ранней пенсии, если не произойдет еще одна Великая депрессия. И так далее и тому подобное. К сожалению, жизнь редко идет по плану. Хотя вы все еще можете заболеть или испытать еще одну Великую депрессию, будучи в рабочей силе, у вас, по крайней мере, будет карьера и дополнительные активы, на которые вы сможете положиться. Это не обязательно будет верно, если вы решите рано уйти на пенсию. Джаред Диллиан идеально подвел итог в своем недавнем посте о движении FIRE:

Уход на пенсию в 35 лет звучит интересно в теории, но на практике это было бы адом. Представьте себе, что вы полностью бездействуете и вам нечего делать, кроме как беспокоиться о том, что ваша маленькая кучка денег превратится в пыль.

Когда вы сочетаете увеличенный страх с уменьшенным чувством цели, ранняя пенсия кажется гораздо менее обещающей, чем кажется на первый взгляд.

Наконец, я просто хотел отметить, что у меня возникают вопросы к ранней пенсии, а не к финансовой независимости. Финансовая независимость - это достойная цель, к которой каждый должен стремиться, если может. К сожалению, некоторые люди путаются и думают, что я атакую финансовую независимость, каждый раз когда обсуждаю раннюю пенсию. Движение FIRE отлично справилось с тем, чтобы эти две разные темы казались одним и тем же, но это не так.

Теперь, когда мы рассмотрели, почему ранняя пенсия может не оправдывать всех возлагаемых на нее надежд, давайте обсудим, почему инвестиционные объекты не всегда стоят того геморроя.

Инвестиционная Недвижимость

Ничто так не говорит о пассивном доходе, как инвестиционная недвижимость. Купите недвижимость, найдите арендаторов и наблюдайте, как чеки поступают. Может ли быть что-то проще? Хотя привлекательность владения кучей инвестиционных объектов звучит заманчиво, есть несколько ключевых причин, по которым вы можете захотеть пересмотреть эту идею:

- Высокие начальные затраты. Владение инвестиционной недвижимостью требует значительного объема капитала для успешной работы. Вам не только нужно будет покрыть первоначальный взнос (обычно 20%), но также и другие расходы, связанные с закрытием сделки, а также потенциальные ремонтные работы объекта. Помимо денег, которые вам придется потратить, вам потребуется знать, как покупать, сдавать в аренду и управлять этими объектами. Эти финансовые и образовательные начальные затраты довольно высоки по сравнению с другими классами активов, где вы все же можете получить приличную доходность за гораздо меньшее время и усилия. Более того, сегодня процентные ставки превышают 6% (прим. автора: в России ставки по ипотеке более 13%), что увеличило стоимость покупки инвестиционной недвижимости (с использованием финансирования). Это означает, что сегодня должно произойти гораздо больше правильных вещей, чем если бы вы купили недвижимость, когда ставки были ближе к 3%.

- Проблемы с арендаторами. Предположим, у вас есть деньги и некоторое представление о том, что вы делаете, вам все равно придется иметь дело с поиском и управлением проблемами арендаторов. Собственность устаревает, и вам придется иметь дело с текущими затратами на ее обслуживание и, возможно, с арендаторами, которые не хотят платить или отказываются покидать вашу собственность. В зависимости от того, в каком штате вы находитесь, выселение может стать довольно дорогостоящим и затратным по времени. Если вы не любите конфликты с людьми, то быть в бизнесе аренды может быть не для вас.

- Трудно найти хорошего управляющего недвижимостью. Если вам не нравится иметь дело с арендаторами, то вашим решением будет найти управляющего недвижимостью, который сделает это за вас. Однако, найти хорошего управляющего недвижимостью может быть так же сложно, как и самостоятельное управление недвижимостью. Хотя я никогда лично не нанимал управляющего недвижимостью, мое понимание на основе моего исследования этой темы говорит о том, что найти хорошего специалиста сложно. Просто обратите внимание на это обширное сообщение в Reddit на эту тему в подразделе RealEstateInvesting. Это непросто. И, поверьте мне, вам нужно будет найти хорошего. Роберт Кийосаки, знаменитый инвестор в недвижимость и автор, сказал об этом в своей книге "Богатый папа, бедный папа":

Отличный управляющий недвижимостью - ключ к успеху в сфере недвижимости. Для меня нахождение хорошего управляющего важнее, чем сама недвижимость.

Итак, если у вас нет времени для самостоятельного управления недвижимостью или для того, чтобы стать экспертом в определении лучших управляющих, вам даже не стоит начинать.

- Риск концентрации. Наконец, одной из самых больших проблем с владением инвестиционной недвижимостью является риск концентрации. Будь то несколько инвестиционных объектов в разных местах или множество объектов в одном и том же районе, ваши финансы будут чрезмерно зависимы от этих местных рынков. В отличие от владения инвестиционным фондом недвижимости (REIT), который обычно уже диверсифицирован, владение несколькими инвестиционными объектами увеличивает ваш риск концентрации в этих регионах.

Владение инвестиционной недвижимостью имеет множество преимуществ, особенно с точки зрения налогов (см. раздел 1031 обмена). Однако, чтобы извлечь из этих преимуществ пользу, вам придется иметь дело с высокими стартовыми затратами, возможными проблемами с арендаторами, поиском хорошего управляющего недвижимостью и риском концентрации, среди прочего. Если этот список вас не пугает, тогда вам может понравиться иметь инвестиционную недвижимость. В противном случае, есть другие способы получить экспозицию (подсказка: REITs) без головной боли.

Наконец, некоторые гуру недвижимости скажут вам, что вы почти никогда не теряете деньги в недвижимости. Это просто не так. Хотя мы можем не так часто слышать об этих историях (ведь кто хочет рассказывать о том, как они потеряли деньги), поверьте мне, они случаются.

Теперь, когда мы обсудили некоторые из недостатков инвестиционной недвижимости, давайте посмотрим, почему ребалансировка может быть не так важна, как вы думаете.

Ребалансировка Вашего Портфеля

Я изменил свое мнение о важности ребалансировки. Много лет назад я полагал, что вы должны ребалансировать с некоторой точной частотой, иначе вы упустите какой-то "бонус ребалансировки". К сожалению, после проведения расчетов по типичному портфелю акций/облигаций, я пришел к выводу, что частота ребалансировки имеет меньшее значение, чем вы думаете.

Значит ли это, что вам никогда не следует ребалансировать? Нет, я думаю, что ребалансировка хороша для снижения волатильности портфеля и может быть прибыльной во время больших рыночных спадов. Однако, поскольку большие крахи этого рода редки, ребалансировка обычно означает снижение доходности вашего портфеля, поскольку вы продаете свои наиболее быстрорастущие активы (обычно акции), чтобы купить свои наименее быстрорастущие активы (обычно облигации).

Так какая же правильная частота? Я пришел к выводу, что хорошая частота ребалансировки - это от одного раза в полгода до одного раза в три года. Вы хотите ребалансировать достаточно часто, чтобы контролировать волатильность портфеля, но не настолько часто, чтобы слишком уменьшить вашу экспозицию к наиболее быстрорастущим активам. Любой промежуток времени в этом диапазоне подойдет, но вы все же хотите провести ребалансировку в какой-то момент.

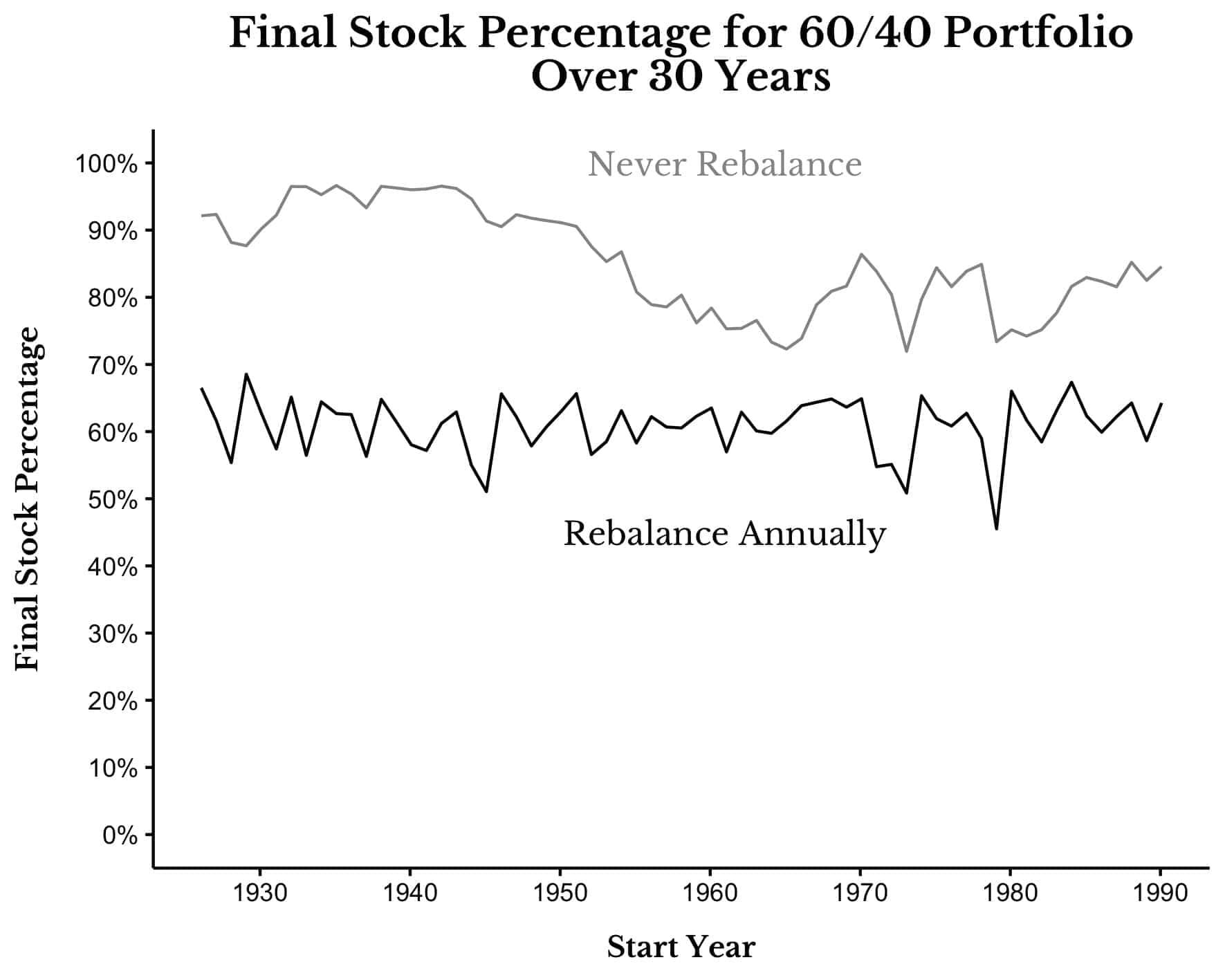

Если вы никогда не проводили ребалансировку, ваши наиболее быстрорастущие активы стали бы доминировать в вашем портфеле. Как я показал в статье "Just Keep Buying", если вы никогда не ребалансировали портфель 60/40, ваши 60% акций стали бы 80% (или более) акций в течение нескольких десятилетий. Ниже представлен график, который показывает окончательный процент акций в портфеле 60/40 после 30 лет при ежегодной ребалансировке по сравнению с отсутствием ребалансировки:

Окончательный процент акций для портфеля 60/40 за 30 лет.

Окончательный процент акций для портфеля 60/40 за 30 лет.

Как вы можете видеть, если вы хотите сохранить относительную стабильность волатильности вашего портфеля, вам нужно проводить ребалансировку.

Конечно, такая ребалансировка (то есть продажа переоцененного актива для покупки недооцененного) может иметь налоговые последствия, если вы делаете это в налогооблагаемом счете, где у вас есть капитальная прибыль. Именно поэтому мой предпочитаемый метод ребалансировки называется "ребалансировка накопления" - я периодически покупаю больше недооцененных активов в моем портфеле, чтобы вернуть их к целевой доле.

Например, представьте, что у меня портфель из 80% акций США и 20% облигаций США. Предположим, что через год портфель составляет 85% акций и 15% облигаций. Вместо того, чтобы продать 5% моих акций, чтобы купить еще 5% облигаций, я бы взял свои регулярные сбережения (которые я все равно собирался инвестировать) и вложил их исключительно в облигации, чтобы вернуть свою долю к 80/20.

Таким образом, я могу поддерживать примерно равное соотношение в своем портфеле, не продавая ничего. Это лучшее из обоих миров. Хотя этот метод отлично подходит для накопителей (тех, кто все еще работает и сберегает деньги), этот метод может быть более сложным для пенсионеров, которые не могут продолжать покупку.

Наконец, ребалансировка, о которой я говорю здесь, в основном относится к портфелям акций/облигаций. Теоретически, если вы можете найти много активов с высокой доходностью, которые слабо коррелируют друг с другом, то ребалансировка может принести еще больше выгод. К сожалению, поскольку эти активы сложно найти (и инвестировать в них) для розничных инвесторов, я склонен сосредоточиться на ситуациях с ребалансировкой, с которыми скорее всего столкнутся розничные инвесторы (то есть ребалансировка акций/облигаций).

В любом случае, я лично планирую использовать стратегию ребалансировки накопления в будущем и надеюсь, что никогда больше не буду думать об этой теме.

Теперь, когда мы рассмотрели некоторые области, которые переоценены в области личных финансов, давайте рассмотрим несколько тех, которые недооценены.

Что не переоценено?

Хотя в личных финансах есть много тем, где выгоды могут быть преувеличены, вот несколько областей, где, как мне кажется, обратное верно:

- Понимание истории. Из всего, что я делал как инвестор, некоторое представление об истории, и в частности, об истории рынка, оказало огромное влияние на то, как я веду свои финансы. Когда вы понимаете, что "история не повторяется, но она рифмуется", то становится намного легче сохранять спокойствие, когда дела идут плохо. Я многократно прибегал к этому, когда мир казался на грани краха. Чем больше вы знаете, тем лучше вы сможете справиться с любыми проблемами, которые мир бросит вам. Конечно, я - финансовый блогер, который верит в силу финансового образования, так что я могу быть немного предвзятым.

- Диверсификация. Хотя у диверсификации определенно есть свои недостатки, в целом преимущества гораздо, гораздо больше. Диверсификация позволяет нам сохранять капитал, чтобы он мог продолжать работать на нас год за годом. Хотя некоторые могут утверждать, что вы должны "концентрироваться, чтобы разбогатеть, диверсифицироваться, чтобы остаться богатыми", это верно только если ваша концентрированная позиция оправдает себя. Расскажите работникам Enron (которые вложили все свои сбережения в компанию) о "концентрации, чтобы разбогатеть", и посмотрите, что они вам скажут. Факт в том, что вы можете стать довольно богатым благодаря диверсификации, это просто может занять немного больше времени. В конечном итоге, диверсификация - это о выживании, и в инвестициях мало что может быть лучше. Как говорится в известной поговорке, "Есть старые пилоты и есть смелые пилоты, но нет старых, смелых пилотов".

- Повышение вашего дохода. Я, вероятно, больше всего писал о важности повышения вашего дохода, и не зря. Доход - это фундаментальный столп, на котором строится большинство богатства. Доход - это то, как вы создаете зазор между вашими доходами и расходами, чтобы вы могли сэкономить деньги. Вот почему доход больше связан с сберегательной ставкой, чем любой другой мерой, которую я видел. Поэтому, если вы хотите увеличить свою способность накопления богатства, увеличьте свой доход и затем экономьте разницу. Говорить об этом проще, чем делать, но я обещаю, что это тот путь, который вы должны выбрать.

Хотя вы можете не полностью поддерживать мою оценку того, какие финансовые идеи недооценены или переоценены, мы все можем согласиться, что время от времени некоторые финансовые тренды становятся слишком раздутыми. Когда это происходит, вашей лучшей защитой будет придерживаться вашего плана и фокусироваться на том, что действительно важно. То, как вы зарабатываете деньги, как управляете рисками и как реагируете на рыночные колебания, будет гораздо важнее, чем любая "новая вещь", которая появляется в нашей финансовой жизни.

ИНН: 5905 0565 9999

ОГРН: 3225 9580 0095 466

Пользовательское соглашение

Политика конфиденциальности

Все сервисы работают